-

公益性捐赠是企业经常发生的经济业务,特别是在2020年新冠疫情爆发的大背景下,许多企业主动承担社会责任,纷纷捐款捐物共同抗击疫情。

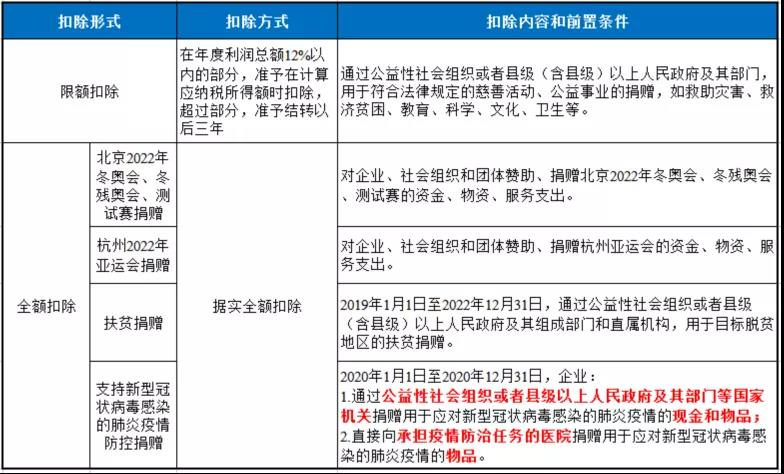

那么企业发生的公益性捐赠支出应该如何进行税务处理呢?今天小编就用一张表帮您梳理公益性捐赠申报扣除的秘籍!

秘籍一

公益性捐赠支出税前扣除政策简明汇总表

秘籍二

慈善组织和其他社会组织取得公益性捐赠税前扣除资格的新规定

根据《关于公益性捐赠税前扣除有关事项的公告》(财政部 税务总局 民政部公告2020年第27号)的规定,社会组织需要同时满足8项规定后方可获得公益性捐赠税前扣除资格。特别需要强调的是,从2020年起,社会组织的公益性捐赠税前扣除资格将和非营利组织免税资格挂钩,并且公益性捐赠税前扣除资格通过认定后,其资格在三年内都是有效的。

☀在此提醒各位纳税人,在进行公益性捐赠前,可通过财政、税务、民政部门官方网站等渠道查询社会组织公益性捐赠税前扣除资格及有效期,确保捐赠的渠道具有公益性捐赠税前扣除资格哦~

秘籍三

正确区分限额扣除和全额扣除

全额扣除是为了鼓励企业定向捐赠以支持如扶贫攻坚和抗击新冠疫情等,如上述表格所整理,符合条件的四项公益性捐赠,在发生时即可以全额据实扣除,不受捐赠年度会计利润的限制。除此之外的符合条件的公益性捐赠则属于限额扣除的范围,捐赠年度实际可扣除的金额应不超过当年利润总额的12%。

在年度汇算清缴时,限额扣除和全额扣除的公益性捐赠支出需要分别填列A105070的不同行次。

举个例子,A公司通过市政府向某山区小学捐赠10万元,纳税人当年会计利润为200万元。A公司的公益性捐赠额10万元小于当年度的会计利润的12%(200*12%=24万元),虽然10万元的公益性捐赠可以全部扣除,但申报时,仍然需要填列A105070的“限额扣除”的相关栏次哦~

秘籍四

捐赠非货币性资产的捐赠额的确认

用于对外捐赠的资产,因资产所有权属已发生改变应按视同销售确定收入,以被移送资产的公允价值确定销售收入和捐赠支出额。

秘籍五

公益性捐赠税前扣除的季度、年度申报示例

ABC有限公司2020年11月发生如下捐赠事项:

(1)直接向某山区希望小学捐赠20万元;

(2)通过市政府向目标脱贫地区捐赠50万元;

(3)向本市卫健委捐赠用于新冠肺炎疫情防控的款项10万元;

(4)通过红十字会向福利院捐赠30万元。

假设2020年度,企业累计实现的会计利润为100万元。

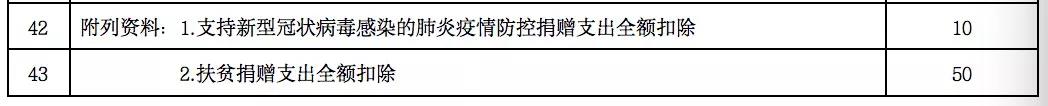

首先看2020年第四季度的季度申报,由于上述各项捐赠已经列支在企业的“营业外支出”科目中,在季度按实际利润额进行预缴时,实际上就已经扣除了所有捐赠的款项,但需注意,如果企业发生了符合据实全额扣除条件的支持疫情防控的捐赠和扶贫捐赠,需在A201010 《免税收入、减计收入、所得减免等优惠明细表》的第42、43行进行列示截止到本季度末,累计发生的捐赠额,如下图所示:

2020年第四季度A201010 《免税收入、减计收入、所得减免等优惠明细表》(局部)

接下来,我们以《中华人民共和国企业所得税年度纳税申报表(A类,2017年版,2019年修订)》的填报规范来分析纳税人该如何填报2020年度企业所得税汇算清缴相关表单,如下图:

2020年度汇算清缴《A105070 捐赠支出及纳税调整明细表》(局部)

注:如2020年国家税务总局对《中华人民共和国企业所得税年度纳税申报表》申报表进行修订,请按照最新版申报表及其填报说明填列相关表单。

由于企业将现金直接捐赠给某山区希望小学,不符合公益性捐赠的定义,因此所支出的20万元填列在第1行;

通过市政府向目标脱贫地区的捐款和通过本市卫健委捐赠用于新冠肺炎疫情防控的款项都符合全额扣除的条件,因此两项捐赠的合计数60万元填列在第2行,再将其中的“扶贫捐赠”支出额50万元单独填列在第3行;

而通过红十字会向福利院捐赠30万元由于超过了年度利润总额的12%(100*12%=12万元),因此在本年度只能扣除12万元,剩余的18万元则结转到以后3个纳税年度扣除。

- 上一篇:其他综合收益包括哪些具体内容?

- 下一篇:高新技术企业认定八大条件

-

企业接受现金捐赠的收入计入哪个科目?

一般而言,如果企业接受的现金捐赠是无条件的,那么这笔收入应该记入收入类科目中的“其他收入”科目。这也是符合会计准则和会计规定的。这是因为捐赠是一种无条件的赠与,与企业

-

捐赠支出的扣除标准是什么

根据《财政部、国家税务总局、民政部关于公益性捐赠税前扣除有关问题的补充通知》(财税[2010]45号)第三条规定,对获得公益性捐赠税前扣除资格的公益性社会团体,由财政部、国家税

-

工会捐赠支出怎么处理

工会捐赠支出怎么处理,财务人员经常会遇到此类问题,下面由数豆子为大家整理相关内容,一起来看看吧。个人认为工会经费本来是拿来解决职工工资待遇等问题的,拿出工会经费做捐赠,如果要

-

企业接受捐赠增值税进项税额会计分录

企业接受捐赠增值税进项税额会计分录,关于增值税的问题一直是各位会计们关注的,本文数豆子为大家整理了相关内容,一起来看看。企业接受捐赠增值税进项税额会计分录答:企业接受捐

-

企业向公益事业捐赠涉税问题

企业向公益事业捐赠涉税问题,每个企业都离不开会计,在企业里做会计,免不了遇到各种问题,下面一起来看看本文的问题如何解决。企业向公益事业捐赠涉税问题1、公益性捐赠能否在纳

-

接受实物捐赠税务处理

接受实物捐赠税务处理,如果不太了解没有关系,本文数豆子搜集整理了相关信息,请大家参考。接受实物捐赠税务处理(1)根据《企业所得税法》第九条规定,企业发生的公益性捐赠支出,在

-

收到捐赠的设备如何计算企业所得税

收到捐赠的设备如何计算企业所得税,如果不太了解没有关系,本文数豆子搜集整理了相关信息,请大家参考。收到捐赠的设备如何计算企业所得税?答:企业所得税实施条例规定:通过捐赠、

-

企业捐赠支出属于什么会计科目

企业捐赠支出属于什么会计科目,关于这个问题,一直是大家所关注的内容,如果不太了解,也别着急,一起来看看数豆子为大家整理的相关知识吧。企业捐赠支出属于什么会计科目捐赠支出根

-

捐赠收入怎么开票?

1捐赠收入怎样开票捐赠收入怎样开票?下面是关于捐赠开票的内容,希望对大家有所帮助。可以参照《财政部国家税务总局民政部关于公益性捐赠税前

-

捐赠支出明细表的填写方法

捐赠支出明细表的填写方法1.与旧表比较,新表捐赠支出的计提基数是纳税调整后的“应纳税所得额&