-

随着《财政部 税务总局 海关总署关于深化增值税改革有关政策的公告》(财政部 税务总局 海关总署公告2019年第39号)、《国家税务总局关于办理增值税期末留抵税额退税有关事项的公告》(总局公告2019年20号)的发布,更多的企业可以申请留抵退税,但对于满足政策规定的退税条件后该如何计算允许退还的税额呢?退税后如何申报、如何入账呢?这些困惑点和难点,让我们通过案例来一起讨论一下。

一、税务处理

1、增量留抵税额退还计算

对于如何计算增量留抵退税,税务机关在文件公告里给出了明确的计算公式:

允许退还的增量留抵税额=增量留抵税额×进项构成比例×60%

公式中有两个关键点:

(1)增量留抵税额,是指与2019年3月底相比新增加的期末留抵税额。

(2)进项构成比例,是2019年4月至申请退税前一税款所属期内已抵扣的增值税专用发票(含税控机动车销售统一发票)、海关进口增值税专用缴款书、解缴税款完税凭证注明的增值税额占同期全部已抵扣进项税额的比重。这么绕口的一句话可以归纳为:“三类票上注明的税额”占“全部已抵扣进项税额的比重”。

接下来,通过几个的案例来看具体如何应用:

【案例1】“励志”公司为一般纳税人企业,2019年3月底的留抵税额为20万,4月进项税额大于销项税额新增加的留抵税额为10万、5月新增加的留底税额为6万、6月新增加20万、7月新增加1万、8月新增加9万、9月新增加50万,若该企业的进项税额均是因为取得的增值税专用发票产生的,假设其他申请退税的条件都满足,则“励志”公司10月份可以申请退还的增量留抵税额为多少呢?

增量留抵税额=10+6+20+1+9+50=96万

因为均为增值税专用发票产生的进项税额,则进项构成比例=100%

因此,允许退还的增量留抵税额=增量留抵税额×进项构成比例×60%=96*100%*60%=57.6万

注意:本案例中强调的是新增加的期末留抵,若是2019年4月至9月期末留抵税额分别为10万、6万、20万、1万、9万、50万则不满足进项税留抵申请退税的条件。因为9月虽然也有增量并且不低于50万,但前面连续5个月增量留抵税额均小于零不符合条件,所以不满足退税条件。

【案例2】“向上”公司2019年3月底留抵税额为15万,4月到9月期末的进项留抵税额分别为20万、25万、30万、32万、35万、70万,并且4月到9月份抵扣的进项税额为100万,其中增值税专用发票产生抵扣的进项税额为30万,取得农产品销售发票计算抵扣的进项税额为20万、海关缴款书抵扣进项税额为50万。假设其他申请留抵退税的条件均符合,计算可以退还的留抵税额。

增量留抵税额=70-15=55万

进项构成比例=(30+50)/100*100%=80%

允许退还的增量留抵税额=增量留抵税额×进项构成比例×60%=55*80%*60%=26.4万

注意:计算进项构成比例计算是根据增值税专用发票(含税控机动车销售统一发票)、海关进口增值税专用缴款书、解缴税款完税凭证这三种抵扣凭证对应已抵扣进项税额占所有同期已抵扣进项税的比例。这里需要强调的是,企业进项税额的产生可能是因为取得:增值税专用发票(含税控机动车销售统一发票)、海关进口增值税专用缴款书、农产品收购发票或者销售发票、解缴税款的完税凭证、通行费电子发票、旅客运输服务电子发票、旅客运输服务注明旅客身份信息的纸质票据等。

【案例3】“前进”公司2019年3月底留抵税额为25万,4月到11月的期末留抵税额分别为:20万、23万、30万、35万、37万、40万、45万、90万。4月到11月抵扣的进项税额为125万,其中增值税专用发票部分的进项税额为100万、旅客运输服务的机票电子行程单计算抵扣的进项税额为1万、购进农产品取得销售发票计算抵扣的进项税额为9万,通行费电子发票勾选认证抵扣15万。假设其他条件均满足。因为4、5月份的增量留抵小于零,所以从6月份开始计算连续的六个月,11月时满足条件,计算12月可以申请退还的增量留抵税额。

增量留抵税额=90-25=65万

进项构成比例=100/125*100%=80%

允许退还的增量留抵税额=增量留抵税额×进项构成比例×60%=65*80%*60%=31.2万元

注意:增量留抵退税的条件之一是连续六个月(按季纳税的,连续两个季度)增量留抵税额均大于零,且第六个月增量留抵税额不低于50万元。

2、增值税申报表填写

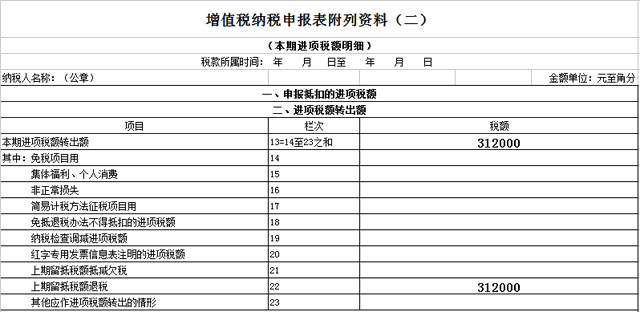

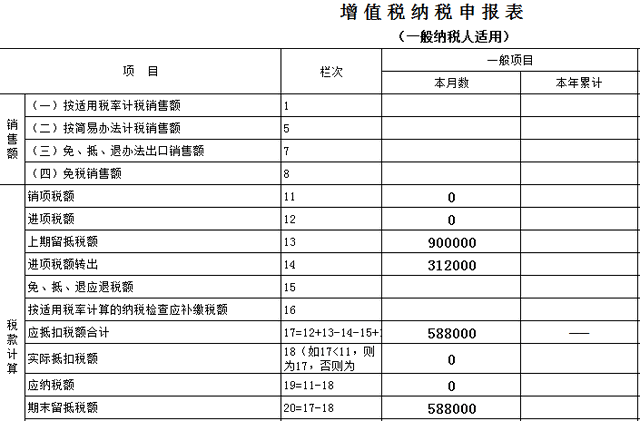

根据规定纳税人应在收到税务机关准予留抵退税的《税务事项通知书》当期,以税务机关核准的允许退还的增量留抵税额冲减期末留抵税额,并在办理增值税纳税申报时,相应填写附表二《本期进项税额明细》第22栏“上期留抵税额退税”,主表《增值税纳税申报表》第14栏“进项税额转出”作为留抵税额的冲减。

接上面的【案例3】来看下,假设“前进”公司2019年12月份收到了税务机关准予留抵退税的《税务事项通知书》允许退还留抵税额为31.2万元,不考虑其他因素,则在申报所属期2019年12月的增值税的时候,相关业务填表如下:

二、账务处理

退还的增量留抵税额的账务处理较为简单,进项税额留抵在账务上体现为“应交税费--应交增值税(进项税额)”科目的借方余额,收到退税款对应留抵减少,对应科目进项税额减少,分录如下:

借:银行存款

贷:应交税费--应交增值税(进项税额)

若账务上已经结转到“应交税费--未交增值税”科目,则分录为:

借:银行存款

贷:应交税费--未交增值税

涉及增量留抵退税业务的计算、报表填写和账务处理就先讲到这里,具体处理中可能还会有其他的实际问题,大家可以评论区留下自己的问题共同探讨哦!

- 上一篇:固定资产改良支出的账务处理怎么做

- 下一篇:金融资产的含义及特征是什么

-

留抵税金如何做分录

那么,根据留抵税金的政策,我们需要如何做相应的分录呢?首先,对于企业的会计账务人员来说,需要了解并熟悉税法相关条款,同时要根据企业实际情况合理运用留抵税金政策。接下来具体

-

加计抵减留抵税额会计分录

缴纳增值税的时候享受增值税加计抵减的账务处理:月末,企业应将“预交增值税”明细科目余额转入“未交增值税”明细科目:贷:应交税费-应交增值税(进项税转出)10万元今年年底之前小规模

-

取得退还的增量留抵税额的账务处理

很多企业也陆续办理了增值税存量、增量留抵税额退税,在近期频率很高的问题就是:企业收到退税款应该如何做账?在税务处理上,要求是在收到税务机关准予留抵退税的《税务事项通知书》当期,以

-

企业所得税留抵怎么做分录

企业所得税留抵怎么做分录,以下是数豆子整理的内容。企业所得税留抵怎么做分录财务上只需要做预缴的分录即可。借:应交税费-企业所得税贷:银行存款形成应交税费的借方余额,就可以留抵以

-

增值税上期留抵税额如何查看

增值税上期留抵税额如何查看,最近很多小伙伴关注这个问题,下面由数豆子为大家整理相关内容,一起来看看吧。可以在《增值税纳税申报表(适用于增值税一般纳税人)》主表的第13栏可以查看到

-

上期有有留抵的税本期怎么做缴税分录

上期有有留抵的税本期怎么做缴税分录,经常有小伙伴遇到这个问题,下面由数豆子为大家整理相关内容,一起来看看吧。1、结转进项税额:借:应交税费-应交增值税(转出未交增值税)贷:应交税

-

留抵税额为零却有库存时如何处理

留抵税额为零却有库存时如何处理,关于抵税的问题一直是各位会计们关注的,本文数豆子为大家整理了相关内容,一起来看看。留抵税额为零却有库存时如何处理?答:对于留抵税额为零却有

-

期末留抵税额退还会计分录怎么写

期末留抵税额退还会计分录怎么写,如果不太了解没有关系,本文数豆子搜集整理了相关信息,请大家参考。期末留抵税额退还会计分录怎么写?1。进项税借:库存商品-应交税费-应交增值

-

期末留抵税额对不上是什么原因

期末留抵税额对不上是什么原因,如果不太了解没有关系,本文数豆子搜集整理了相关信息,请大家参考。期末留抵税额对不上是什么原因?这种错误首先必须找到源头。看看到底是申报错

-

留抵进项税抵减以前年度欠税的账务处理

留抵进项税抵减以前年度欠税的账务处理问:我公司目前有留抵进项税,但是自查过程中发现以前年度有少交的增值税,现在拟用留抵进项税抵减以前年度欠税,如何进行账