-

我们常说,老板管理公司要学会看懂三大财务报表:利润表(损益表)、现金流量表、资产负债表。

但有时候会存在这样的问题:公司账上的数据很好看,比如今年年增加了一千万的营收,但要用钱的时候,却发现公司还是没钱,这是为什么?

仔细分析后发现,这一千万的营收里,有七百万是应收账款还没收回,放在客户的口袋里,公司银行账户上其实并没有多少钱。

这时,作为企业的老板,我们就要思考公司资金的管理问题,企业要如何盘活资金,提高资金的使用效率?在这里,我们要引入一个概念:营运资金周转率。

1、如何理解营运资金周转率

首先,我们来了解什么是营运资金。

营运资金也称为营运资本,即公司日常经营所需要的资金,计算公式是:营运资金 = 流动资产 − 流动负债。

流动资产:容易变现的资产,包含现金、应收账款、存货、短期投资等;

流动负债:一年内须偿还的债务,包含短期借款、应付帐款等。

我们在关注营运资金时,要关注两个方面:

一是营运资金的安全性,即资金周转是否充裕,有无资金短缺、涉及筹资的问题;

二是营运资金的使用效率,在资金紧张的时候,我们要把钱花在刀刃上,在资金充裕的时候,要考虑资金是否有被充分利用,营运资金周转率就是衡量企业资金使用效率的一个财务指标。

营运资金周转率表示,每投入1块钱的营运资金,能产生多少的收入。计算公式为:

营运资金周转率 = 年营业收入÷ 平均营运资金;

平均营运资金 = (期初营运资金+期末营运资金) ÷ 2;

营运资金 = 流动资产 − 流动负债;

比如,有A和B两家公司,假设他们其他的经营条件都一样,两家公司都要达到年营收10亿,A公司平均需要2亿的流动资金运作,B公司平均需要5亿的流动资金运作,谁的经营效率比较好?

毫无疑问,是A公司的经营效率更好。用营运资基金周转率来解释,A公司的营运资金周转率为10÷2=5,B公司的营运资金周转率为10÷5=2。

2、营运资金周转率越高越好吗?

营运资金周转率的数值高低,代表企业在偿债、付清应付账款等后,剩下的钱可以用于周转的次数。

- 一般来说,营运资金周转率越高,说明公司当前的资产和负债组合的销售策略业绩良好,投入较少的营运资金,能获取较大的收入。

- 营运资金周转率较低,从公式上看,可能是营收减少,比如存在应收账款未收回,存货过时等问题。

但营运资金周转率是数值越高越好吗?

注意了,我们不能仅凭营运资金周转率的高低,就判断公司的好坏,需要参照其他具体的指标进行分析评估。

- 若营运资金周转率过低,可能是公司的资金较多、营业收入较少,必须将资金更有效运用提升营运资金周转率才能让公司获利,但根据产业或者时势状况不同,有时保留较高的流动资产(营运资金高、营运周转率低),反而是更安全的策略。

- 但若营运资金周转率过高,也有可能代表公司营运资金不足,或是短期债务过高,或者流动资金过少,若应付帐款也非常高,代表公司有可能无法支付到期的账单,会需要立刻面临周转与筹资的流动性危机,这些迹象都显示公司短期偿债能力较差。

有时因为企业经营资金大量来源于融资借贷,财务杠杆过高,使得流动资产<流动负债。根据公式,营运资金 = 流动资产 − 流动负债,公司营运资金就为负值,周转率也为负值,这种情况大企业也会发生。

这时衡量效率就意义不大了,反而要关注资金的安全问题,企业负债太高是非常危险的,尤其是房地产这类财务杠杆比较高的行业。

3、如何提高资金的使用效率

和资产周转率一样,要提高资金的使用效率,我们可以考虑对营运资金周转率进行数学拆分。

这里我们要换个角度来思考,营运资金周转率是指营运资金在一定时期(通常是一年)中周转的次数。对应的,资金每完成一次周转所需的时间,即为营运资金周转天数。

营运资金周转率=365天÷ 营运资金周转天数。要提高营运资金周转率,就要想办法压缩营运资金周转周期。比如原来三个月完成一次资金周转,想办法减少到两个月周转一次。

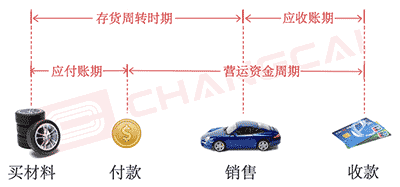

一般公司的营运资金使用需要经过这几个关键节点:买材料—付款—销售—收款。

从买材料开始,再到付款,这个阶段为“应付账期”;

那从买材料到生产,再到销售前阶段,产品都是以存货形式存在,这个阶段为“存货周转期”;

产品从销售到客户收款回来这一阶段为“应收账期”;

所以公司从原材料采购,到销售回款都需要投入资金使用,这一阶段为“营运资金周期”。

计算公式为:营运资金周转天数=应收账款周转天数+存货周转天数-应付账款周转天数。

因此,减少营收资金周转天数,就要从应收账款管理、减少存货管理、应付账款管理三个方面来考虑。

首先,要考虑企业的资金使用策略的选择。

比如在采购时候,和供应商约定的是先付款后拿货,还是先拿货后付款,或者是一手交钱一手交货?同样地,在销售时是采用赊销还是现销?

其次,要减少应收账款周转天数、存货周转天数,以及提高应付账款周转天数。比如:

对赊销客户的信用进行调研评定,建立客户信用档案,定期核对应收账款,制定完善的收款管理办法,严格控制账龄;

定期盘点,尽可能压缩积压的库存物资,避免资金呆滞,了解行业所处经济周期、销售旺季、淡季等,用科学的方法建立存货的最佳结构;

在不影响信用的基础上,推迟付款时间等。

企业要盘活资金,提高资金使用效率,把其作为提高自己企业的核心竞争力的不可或缺的管理手段。

同时,企业要制定好经营管理战略与策略,采取切实可行的措施,使资产既能保值和增值,只有这样,企业才能有效的进行生产经营,不断发展壮大。

- 上一篇:流动负债包括什么内容

- 下一篇:住宿费计入什么科目(是不是计入“差旅费”项目?)

-

总资产周转率计算公式怎么算

计算总资产周转率的公式如下:总资产周转率=销售收入÷总资产其中,总资产包括公司所有的固定资产和流动资产,如房屋、设备、存货、现金等。可以发现,总资产周转率越高,说明

-

总资产周转率的实际含义是什么

周转率有很多,比如总资产周转率、流动资产周转率、应收账款周转率、存货周转率、固定资产周转率。总资产周转率,也称总资产利用率,是企业营业收入与总资产平均总额的比率(总资产周转率=营业

-

流动资产周转率多少合适(什么是流动资产周转次数?)

流动资产周转次数=流动资产周转额(产品销售收入)/流动资产平均余额在一定时期内,流动资产周转次数越多,表明以相同的流动资产完成的周转额越多,流动资产利用的效果越好。流动资产周转率用

-

总资产周转率的计算方法(怎么分析总资产周转率)

总资产周转率是反映企业的资产能力,也能看出企业的营业能力如何,那么总资产周转率计算公式是什么,怎么分析总资产周转率呢,应该是通过营业收入净额和平均资产总额计算出来的,不过也可以通过

-

流动资产周转率怎么计算

流动资产周转率怎么计算,经常有小伙伴遇到这个问题,下面由数豆子为大家整理相关内容,一起来看看吧。流动资产周转率反映了企业流动资产的周转速度,是从企业全部资产中流动性最强的流动

-

固定资产周转率的表现形式是什么

固定资产周转率的表现形式是什么,最近很多小伙伴关注这个问题,下面由数豆子为大家整理相关内容,一起来看看吧。(1)=销售收入/平均固定资产净值固定资产平均净值=(期初净值+期末净值)

-

总资产周转率多少合适?

总资产周转率多少合适?总资产周转率是指企业一定时期销售(营业)收入净额同平均资产总额的比值。总资产周转率是综合评价企业全部资产经营质量和利用效率的重要指标。

-

餐饮行业总资产周转率多少合适?

总资产周转率越大当然越好。总资产周转率(TotalAssetsTurnover)是指企业在一定时期业

-

流动资产周转率多少合适?

流动资产周转率反映了企业流动资产的周转速度,是从企业全部资产中流动性最强的流动资产角度对企业资产的利用效率进行分析,以进一步揭示影响企业资产质量的主要因

-

流动资产周转率多少合适?

流动资产周转率多少合适?流动资产周转率指企业一定时期内主营业务收入净额同平均流动资产总额的比率,流动资产周转率是评价企业资产利用率的另一重要指标。